小米董事长兼CEO雷军说出这句话的场合,是在今年1月11日的小米集团年会现场。听起来这只是一记针对内部的警钟,没人想到,在5G大规模商业化应用前夕的2019年,中国智能手机行业会集体陷入“冬天”最难熬的时刻,尤其是对华为之外的品牌而言,没有哪家敢说“等到明年,市场一定就会好起来”。

市场调研机构Canalys最新发布的2019年第三季度出货量数据显示,华为拿下了当季超过42%的智能手机出货量份额,其余头部品牌均以负增长陪跑。这份报告还显示,期内小米成为出货量同比跌幅最大的品牌,单季市场占有率仅剩9.0%。

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />

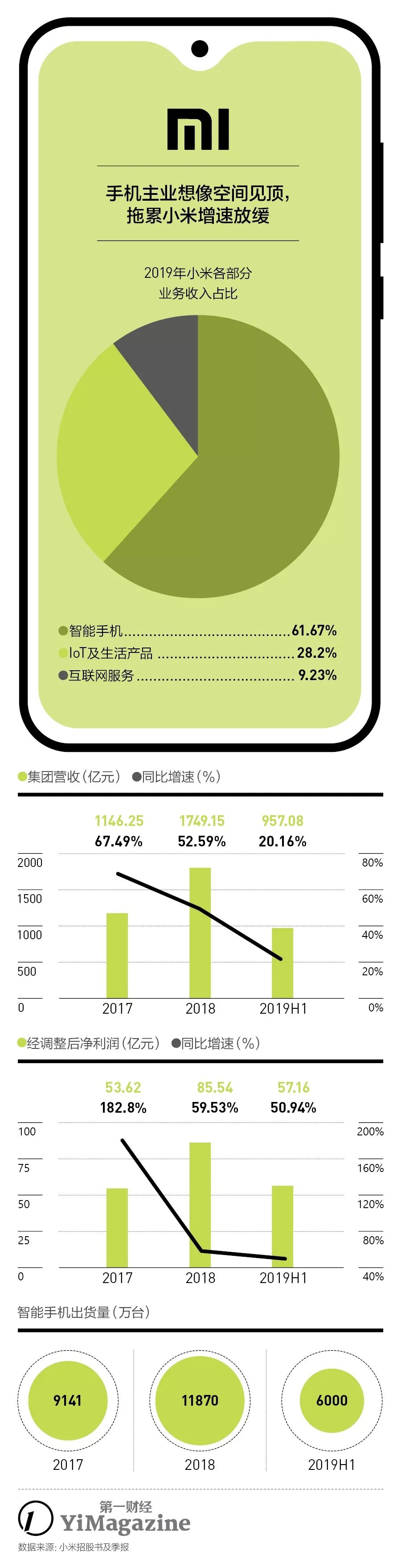

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />手机硬件的销售增长有限,于是这一年里,小米利用自身的品牌力和线上线下的销售通路,对冰箱、洗衣机等越来越多的生活大家电有了兴趣,生态链企业中也陆续出现了独立上市的范例。丰富多样的物联网硬件及生活产品,逐渐组成小米业务增长的“第二曲线”。

2018年上市后至今,小米对外宣布了6轮或大或小的组织架构调整,销售渠道、大家电、人工智能与云计算、互联网商业化、海外市场……许多新业务方向通过事业部制,得以强化落定。为解决国内市场手机业务的销售瓶颈,2019年5月,雷军甚至通过兼任公司中国区总裁的方式“重回一线”。

在业务属性上,小米过去一直试图说服外界自己是一家“以手机、智能硬件和IoT平台为核心的互联网公司”。相比硬件企业,互联网公司拥有更高的赚钱效率。但投资者对小米的这个自我定义并不认可。目前,小米的总市值在2200亿港元(约合1968亿元人民币)左右,相较去年7月上市时的市值,已跌去一半以上。

对小米而言,2019年确实是掉入手机行业谷底的一年,同时还要不断挤出去年上市时因虚荣心而徒增的估值泡沫。在最难熬的日子里,小米到底要怎么过?技术面对变现命题,现阶段似乎有些无能为力,不过“小米”这个品牌的价值,正在逐步成为这家公司手里最靠谱的筹码。

portant;"> 失落的手机基本盘

小米的生意,始于为安卓系统的智能手机定制操作系统,爆发于自己下场做性价比型智能手机。所以不管是从业务核心还是收入占比而言,智能手机都是小米无法忽视的基本盘。

小米称得上是行业中最“生而逢时”的公司之一。中国市场自2007年之后从功能机大规模转向智能机,这一整体升级过程是行业面临的最大红利窗口。苹果、华为、小米、OPPO、vivo等品牌跳入这个窗口的时间、方式和速度各不相同,因此在早期分化出了截然不同的发展路径。

相较于其他公司,小米发展早期的最大优势,就是年轻品牌与年轻用户形成的紧密关系,以及狠抓“性价比”的卖点。其手机的供应、销售链也建立于这一基础之上,全代工、按需生产、高周转、低库存等一系列创新特点,让小米保持了极高的运营效率。

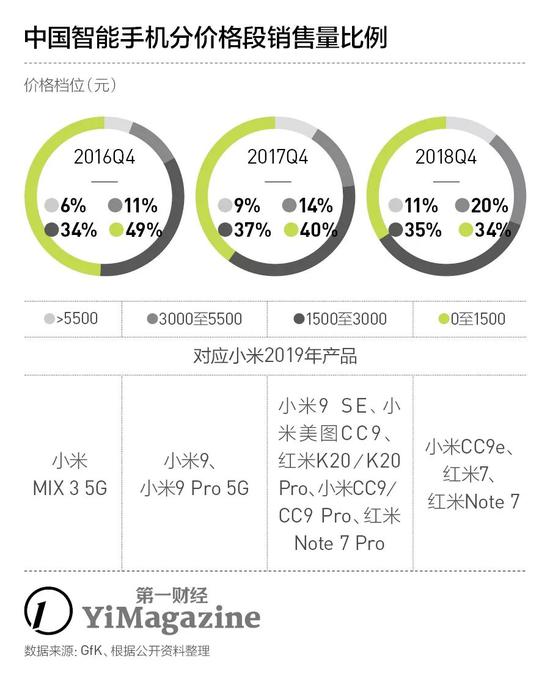

但上一轮从功能机到智能手机、从3G升级到4G制式引发的换机潮红利终将过去。调研机构的数据显示,自2018年年中开始,中国智能手机市场已经呈现出货量增速放缓、消费者换机周期更长、单品消费价格更贵等多重特点,俨然是一个成熟市场。简单说,手机在越卖越贵的同时,也确实是越来越耐用的,这导致消费者不会轻易选择换机。与此同时,5G的商用环境建设刚刚起步,加重了消费者的观望心态。

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />如果按照销售额和出货量估算,小米2019年单部手机的平均价格预计仍将处于1000元以下。不过从2018年第三季度起,小米开始在季度财报中披露2000元以上的产品对于公司智能手机收入的贡献率。从全年发布的小米系智能手机产品结构来看,过去12个月,这家公司都在围绕1500元至3000元的价格档位密集布局。没有当年主打“性价比”概念、紧贴手机成本定价的那一套思路,小米手机向上“升级”的包袱可能还会更轻一些。

智能手机是一个整合了多种元器件的复杂产品,生产链条的利润却集中在最上游的芯片、基带等关键元器件,以及最下游由手机品牌负责的设计总装部分。想要攫取更高利益,品牌就需要通过研发能力,吸引更多上游资源为己所用。

从整体研发投入、以及相对于营收的占比而言,小米手机相比苹果、华为的情况仍有差距,这家公司还在尝试摆脱轻研发、重营销的固有标签。但以研发立身,这件事又并非一日之功。

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />直到市场增速进入下行周期,小米才意识到自主研发能力的重要性。2016年,雷军取代周光平,重新亲自管理供应链关系,小米曾经拿出MIX这样集结了大量前沿技术的概念性产品,以及自研芯片“澎湃松果s1”,令小米的口碑及销售表现远超市场预期。2019年11月推出配备了1亿像素摄像头的小米CC9 Pro之后,小米联合创始人、主管手机研发的林斌也曾对媒体表示,小米的研发团队在过去3年时间,已经从400多人增长至3700多人。

首款MIX之后小米再也未见“为发烧而生”、在技术上有显着创新的概念性产品问世。而同期,全面屏、屏下指纹、升降摄像头等概念机技术向中低端机型渗透的速度越来越快,2000元以上的智能手机的产品优势又能保持多久?答案不容乐观。在智能手机这个主战场,小米的品牌力不仅没有持续走强,反而还有掉队的危险。

portant;"> 以物联网的名义

在赴港上市的招股书中,小米列出了一系列公司自认为可以用来判断运营成绩和效率的指标,其中一项是“每售一部手机的IoT与生活消费产品分部收入”,也就是小米每卖出一部手机,市场同期消费了价值多少元的小米其他产品。2018年,这一数据是369.1元;如果按季度计算,最高的2018年第四季度可达到近600元。

从这个指标出发,我们可以看到小米另一大业务“IoT和生活产品”的诞生逻辑——小米手机上的MIUI系统,可用于控制用户家中的其他智能硬件产品,形成以家庭为单位的物联网(IoT);小米的品牌影响力,还有机会通过非智能的日常用品(生活消费产品)继续在家庭场景中渗透。双管齐下,小米不仅获得了更全面的生活场景数据,也提升了手机消费之外的用户客单价。

在用户端,小米的物联网概念,落地于“米家”App。截至今年上半年,米家App的月活用户数是3040万。以物联网的名义,小米用生态链模式不断罗织的产品矩阵从智能家居延伸到生活耗材,小米的角色,越来越像是一家零售品牌企业。但现阶段,物联网领域尚未出现真正颠覆式的技术进步,其智能程度还非常有限,用一款App远程遥控某个电器产品的开关机,从操作便捷性上反而显得多此一举。

如果将小米的另一个业务来源“互联网服务”也考虑在内,还可以获得一个更大胆的假设:目前,为了平衡用户体验和商业化收入,小米在经历了一年较为激进的MIUI“广告化”过程后,放缓了这部分的拓展。但其互联网服务部分,主要依赖流量广告创收,在近些年广告投放市场整体收缩的背景下,想要维持业务增长,只能在手机之外的智能硬件渠道,寻找新的广告位。

小米相信,在每一个分散而又有机会实现智能化升级的生活消费行业里,都有诞生下一个小米的可能性;而当这些智能硬件产品为大众广泛接受、逐渐形成产业生态后,上游的优质代工厂、元器件品牌,以及下游的各类技术、服务领域同样都会浮现投资价值。

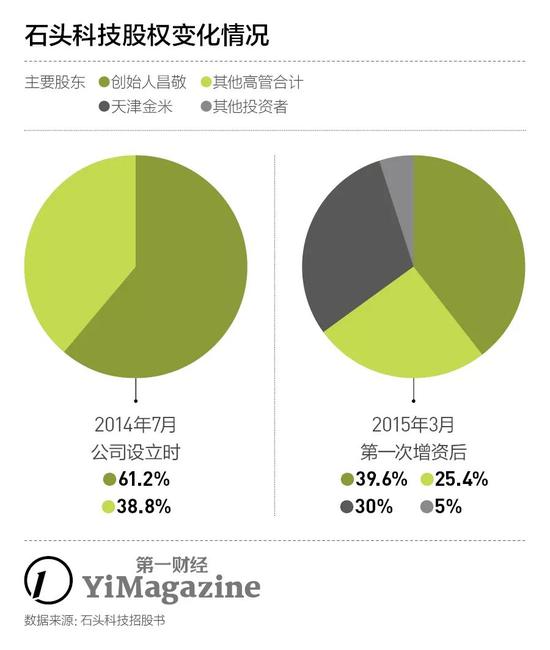

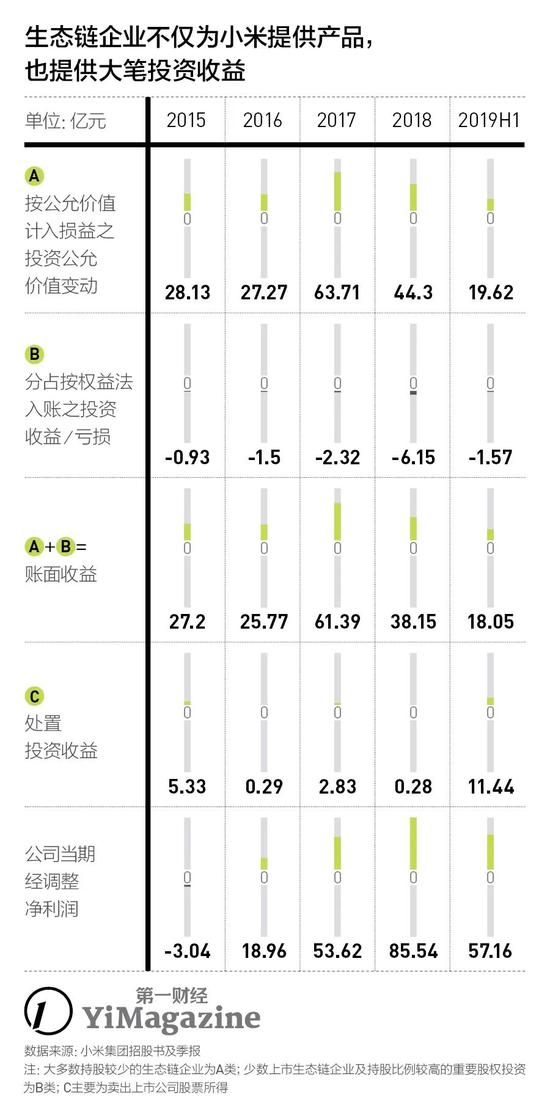

所以自2014年起,小米就专门成立了全资子公司“天津金米投资合伙企业(有限合伙)”作为投资主体,采用“参股+孵化”的模式广泛对外投资。由于占股比例多在10%至40%,这些小米生态链企业,在小米的财报中都会以投资资产的形式,贡献其价值。

另外,“小米生态链企业”的名号,对于初创企业获得后续融资支持,是个相对自然的加分项,所以公司估值向上变动的机会很大。以2017年为例,当年小米系生态链企业公允价值的变动,为小米带来了63.71亿元的账面收益,且超过了公司当年主营业务的净利润。

随着华米、石头科技、云米等关键小米生态链企业步入独立上市关键期,小米还可以通过抛售早期投资时获得的优先股赚钱。财报数据显示,2019年上半年,小米通过这种形式获得了11.44亿元的处置投资收益。

portant;"> 做生态链 vs 用生态链

按照小米方面的介绍,生态链公司把握核心技术与研发,小米则提供产品定义、工业设计、融资、渠道、品牌等全方位支持;早期“参股不控股”的投资思路,又确保了生态链公司之于小米的相对独立性和积极性。

不过实际上,小米生态链企业与小米的关系,远比上述表述要复杂。这里以2019年递交科创板招股书的“石头科技”为主要案例,按照业务顺序加以介绍——

“石头科技”这家以扫地机器人(13.800, 0.14, 1.02%)为主要产品的公司成立于2014年,公司创立8个月后正式获得小米投资。到2019年4月上市时,天津金米持有其11.85%的股权。与小米关系颇深的风险投资机构“顺为资本”也出现在股东名单中。“小米+顺为”是小米生态链的投资者名单中颇为常见的组合。

成为小米生态链企业的条件之一,就是被投企业承诺早期要将大量精力,放在“小米”或是“米家”品牌的产品研发和生产上。这也是小米为何可以在短时间内覆盖从移动电源到吸顶灯、从吸尘器到无人机等多类目智能硬件的秘诀。

在对外委托生产扫地机器人时,石头科技可以拿到一个较低的价格,通过小米从合作供应商处采购电源线、Wi-Fi模组等零件。

在华米科技的例子中,其早期采购成本甚至比同行业的Fitbit低50%。掌握关键零部件资源,生态链企业之间也可以直接形成采购关系,比如以电池业务为核心的紫米,就是多家小米生态链企业的供应商。

下一步,石头科技会将生产出的“米家扫地机器人”按照成本价卖给小米,送入小米的仓库后,再由小米统一在线上线下渠道销售。为了符合小米“追求性价比”的产品策略,这些为小米定制的产品对生态公司而言基本不赚钱,只能收回此前为生产产品垫付的资金。

所以,几乎所有小米生态链企业都在运营1至2年后,就开始销售功能更强、价格更高的自有品牌和产品,走上“去小米化”的道路。自2017年起,石头科技的“石头扫地机器人”被推上除小米之外的天猫、京东、苏宁,以及小米旗下的“有品”等多个电商平台销售。

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />

ink="" style="border: 0px; vertical-align: middle; display: block; margin: 0px auto; max-width: 640px;" />在向小米“直销”的2016年,石头科技的整体销售费用只占到公司年收入的0.84%;到2018年,这一比例因为其他店商品渠道的加入,上升至5.35%。另一家小米生态链上市公司“云米”则在其招股书中披露,公司在“有品”电商销售云米产品时,要向平台支付总销售额8%的佣金。

目前,华米、云米、万魔声学等一批较成熟的生态链企业,正逐渐将重心转移到中高端定位的自有品牌和产品上,来自小米的收入占比逐年快速下降。华米在自己的官网上,甚至去除了“小米生态链公司”的介绍。未来,小米与生态链企业或明或暗角力的情形,很可能会越来越多。

看不见的账期

利用“参股不控股”的方式,小米成功将大量智能硬件的生产压力交付给生态链企业,实现了短时间内多点开花的IoT布局。由于生态链企业的本质大多是所属行业内的“小米”,企业也会面临与小米手机业务类似的供应链管理难题。

石头科技、九号机器人、云米科技、华米科技等小米生态内已上市或拟上市的企业,都曾或多或少披露其“委托加工”,也就是对外交付代工生产的情况。例如,石头科技自身就不生产产品,而是完全依赖代工厂“欣旺达(17.990, 0.20, 1.12%)”。同时,作为最大产品购买方的小米,与生态链企业间仍存在一定的结款周期,容易给企业的现金流带来压力。

根据这4家生态链企业披露的经营数据,可以分别计算出3个指标:“存货周转天数”(也即公司所有成品、半成品全部卖空一轮所需要的时间)、“应收账款周转天数”(与小米及其他销售渠道的账期,30至60天),以及“应付账款周转天数”(与原料供应商和代工厂的账期,60到90天,或者更长)。这3个指标综合得出的“现金周转周期”数字越小,意味着企业的资金运用效率越高。手机行业内,苹果就曾以极致的“现金周转周期”管理能力者称,2018年它的存货平均9天就能够完全卖空一次,并将货款在自己手中留84天之久,再打款给上游供应商。至于小米,《第一财经周刊》曾于2013年调查采访过小米当时的周转效率,彼时它用预约数决定生产量、用当周生产量决定下周销售量,手机库存完全周转一次大约需要10天时间;因为部分经销商是先付款再拿货,回款周期也短,以至于小米的账面上几乎不会出现“应收账款”。

在过去几年里,由于新增了IoT业务,还做了“新零售”,小米的对照公司中,多了像Costco、无印良品这样的例子,库存管理也无法像只做手机时那么激进、环环紧绷。从过去6个季度制成品占库存的比例来看,2018年年底至今,公司将更多精力在处理存货上。

但如果从现金周转周期等运营效率数据来看,小米的表现并不差:手机、智能硬件和配件的各类库存,54天就能完全卖空一次,同时对供应商的应付账款周转天数长达3个月以上。

利用上市公司体外的小米金融业务,小米近年尝试自建商业保理公司,接管其与供应商之间的应收账款。这对供应商而言,可以降低融资利率、缩短实际账期;而小米也将供应商及生态链企业与自己越捆越紧。2018年,小米保理业务累计处理了98笔业务,服务对象均为小米手机的零部件供应商。

一旦金融产品创新层面有所放开,小米还能通过保理公司获得再融资机会。根据2018年3月获批的“中信证券(22.670, 0.47, 2.12%)-小米1号第一期供应链金融应付账款资产支持专项”的产品介绍,这是国内首单支持“新经济企业”供应链金融的资产支持产品,储架发行总规模高达100亿元。

2018年小米上市前后,如何为这家业务多元的公司定性和估值,成了投资者间的热门话题。乐观者认为,可以用“苹果+腾讯+红杉”的组合,对应小米的智能手机、互联网服务和IoT三大业务,这样看来,小米的价值显然是遭到了低估;悲观者则认为,如果小米无法有效解决智能硬件销售、互联网服务增长、新兴市场拓展等一系列问题,那么好公司与好股票之间将永远存在估值的障碍。

责任编辑:程立